クレジットカードは、私たちの日常生活に欠かせない存在です。

しかし、終活の視点では「整理すべき対象」のひとつ。名義人が亡くなった後も請求が続いたり、家族が解約に追われたりするケースもあります。

家族に迷惑をかけないために、クレジットカードの整理は早めに取り組むことが大切です。

目次

終活でクレジットカードを整理すべき理由

1. 相続・未払いリスクの軽減

クレジットカードは、名義人が亡くなっても自動的に解約されるわけではありません。放置すると年会費や分割・リボ、サブスクリプションの請求が継続し、家族が相続手続きを行う際にトラブルの原因になります。

相続時に発生する可能性のある問題:

- 年会費の継続請求(死亡後も数ヶ月続く場合がある)

- リボ払いや分割払いの残債務

- 定期購読サービスの自動引き落とし

- 家族カードの債務承継問題

2. 家族の手続き負担を減らす

残された家族がカード情報を把握できていないと、解約に必要な書類集めや連絡に追われ、精神的・時間的な負担が大きくなります。生前に整理しておくことで、これらの負担を大幅に軽減できます。

3. 不正利用・個人情報漏洩の防止

使用していないカードや管理が行き届いていないカードは、紛失や盗難、個人情報漏洩のリスクが高まります。

具体的な不正利用対策:

- 未使用カードの即座解約

- 定期的な明細確認

- 暗証番号の適切な管理

- カード情報の家族との共有

【ケース一例】

ケース1:家族が年会費の請求に気づかなかった例

70代で亡くなったAさんは、生前に複数のクレジットカードを所有していました。

家族はカードの存在をすべて把握しておらず、口座が凍結されるまで年会費の請求に気づかなかったそうです。

解約には戸籍謄本や相続関係書類が必要で、各社に連絡するだけでも1か月以上かかりました。

「本人が一覧を残してくれていれば、手続きはもっとスムーズだった」とご家族は振り返っています。

ケース2:サブスク課金が続いていた例

60代のBさんは、動画配信サービスの支払いをクレジットカードに設定していました。

死後、家族が解約を忘れていたため、半年以上サブスクリプション料金が引き落とされ続けたケースです。

自動更新サービスは契約者本人の操作でしか止められないことも多く、事前にカードと連携しているサービスを整理しておくことが大切です。

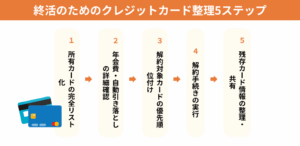

【実践編】終活のためのクレジットカード整理5ステップ

ここでは、終活としてクレジットカードを整理する際の具体的な手順を、実践しやすいステップ形式で解説します。

ステップ1:所有カードの完全リスト化

まず、すべての所有カードを一覧化し、利用頻度や年会費の有無を確認しましょう。家族が後から把握しやすくなるだけでなく、自分でも無駄なカードに気づくことができます。

リスト化の具体的な方法:

- 財布、引き出し、バッグなどからすべてのカードを収集

- 以下の情報を漏れなく記録

- カード会社名・カード名

- 年会費の有無・金額

- 引き落とし口座

- 最終利用日

- 主な利用内容(例:電気代、通信費、ネットショッピング)

- 付帯サービス(保険、ポイント制度等)

ステップ2:年会費・自動引き落としの詳細確認

年会費が発生するカードや、光熱費・通信費などの引き落とし先になっているカードは要注意です。整理の前に、支払い方法の変更手続きや、ポイント失効の確認が必要です。

確認すべき自動引き落とし一覧:

- 光熱費(電気・ガス・水道)

- 通信費(携帯電話・インターネット)

- 保険料(生命保険・自動車保険)

- 定期購読サービス(Netflix、Amazon Prime等)

- 交通費(定期券、高速道路料金)

今すぐできること: 各カードの利用明細を過去12ヶ月分確認し、定期的な引き落としを洗い出しましょう。

ステップ3:解約対象カードの優先順位付け

すべてのカードを把握したら、解約する優先順位を決めます。

解約優先度の高いカード:

- 年会費が高く、使用頻度が低いカード

- 同じ系列で複数枚所有しているカード

- ポイント還元率が低い、特典も少ないカード

- 店舗限定カードで、その店舗を利用しなくなったカード

ステップ4:解約手続きの実行

解約の具体的な手順:

- カード会社のカスタマーサポートに連絡

- 本人確認(氏名、生年月日、住所、電話番号等)

- 解約理由の説明(「整理のため」で問題なし)

- 未払い残高の確認

- カードの物理的な破棄(ICチップ部分を含む)

- 解約完了の書面確認

解約時の注意点:

- 解約前に貯まったポイントの使用・移行

- 定期払いサービスの支払い方法変更

- 家族カード・ETCカードの同時解約確認

ステップ5:残存カード情報の整理・共有

解約完了後、残したカードの情報を整理し、家族と共有できる形にまとめます。

解約時に注意すべき5つのポイント

カード解約は一見シンプルに思えますが、実際にはいくつかの落とし穴があります。トラブルを避けるための注意点を解説します。

1. 信用情報への影響とタイミング

長年保有してきたカードを一気に解約すると、信用スコアに影響を与えることがあります。終活であっても、使っていないカードから段階的に解約するのがおすすめです。

推奨される解約タイミング:

- 月に1〜2枚のペースで段階的に解約

- 長期保有カードは最後に解約を検討

- 新規借入予定がある場合は解約を一時停止

2. 付帯カード(ETC・家族カード)の処理

クレジットカードに付帯するETCカードや家族カードも忘れずにチェックしましょう。これらも解約対象かどうかを見極め、不要であれば同時に手続きしましょう。

付帯カードの解約手順:

- 家族カード利用者への事前連絡

- ETCカードの車載器からの取り外し

- 未精算料金の確認

- 付帯カードの物理的な破棄

3. ポイント・マイルの処理

解約前に、貯まったポイントやマイルの有効活用を忘れずに行いましょう。

ポイント活用の選択肢:

- 商品券や電子マネーへの交換

- 他社ポイントへの移行

- 商品交換

- 寄付(慈善団体)

4. 保険・補償サービスの代替確保

旅行保険やショッピング保険付きのカードを解約する場合、必要に応じて代替の保険加入を検討しましょう。

5. 解約証明書の保管

解約手続き完了後は、解約証明書や完了通知を大切に保管し、家族にも所在を伝えておきましょう。

残すべきカードの選び方:3つの基準

すべてのカードを解約する必要はありません。終活を意識しながらも、日常生活に必要なカードは適切に残すことが大切です。

基準1:生活インフラとの連携度

公共料金の支払いに使用しているなど、生活インフラに紐づいているカードは残しましょう。ただし、家族に引き継げるよう情報を明示しておくことが重要です。

残すべきカードの例:

- 電気・ガス・水道の支払い用カード

- 携帯電話料金の支払い用カード

- 定期券購入用カード

- 通院・薬局での支払い用カード

基準2:特典・還元率の優位性

ポイント還元率が高い、旅行保険が充実している、年会費に見合った特典があるカードは継続を検討しましょう。

評価すべき特典:

- ポイント還元率(1%以上が目安)

- 旅行保険の補償内容

- 空港ラウンジ利用権

- 提携店舗での割引特典

基準3:緊急時の利用可能性

メインカードが使えない場合の予備カードとして、異なる国際ブランド(VISA、MasterCard、JCB)のカードを1枚は残しておくことをお勧めします。

今すぐできること: 残すカードを最大3枚に絞り、それぞれの役割を明確化しましょう。

家族に迷惑をかけないカード情報の安全な共有(3つの方法)

どんなに整理しても、家族が情報を把握していなければ意味がありません。家族とカード情報を安全かつ確実に共有する方法を紹介します。

方法1:終活ノートや一覧表に記録

カード会社名・種類・年会費・利用内容などを「クレジットカード一覧表」として残し、終活ノートに挟んでおくのがおすすめです。

記録しておきたい情報チェックリスト:

- カード会社名・カード名

- 年会費の有無・金額

- 引き落とし口座

- 主な利用内容(例:電気代、通信費)

- 解約済/継続中の区分

- 緊急連絡先(カスタマーサポート番号)

- 付帯サービス(保険、ポイント制度等)

- 家族カード・ETCカードの有無

方法2:デジタル形式での共有

紙ベースでは紛失のリスクもあるため、PDF化してクラウド保存したり、家族専用のLINEグループで共有すると便利です。

デジタル共有の注意点:

- パスワード保護をかける

- 定期的な更新を行う

- アクセス権限を信頼できる家族に限定

方法3:定期的な家族会議で情報共有

年に1〜2回、家族でカード情報を確認し合う機会を設けましょう。

話し合うべき内容:

- 新規取得・解約したカードの報告

- 引き落とし設定の変更

- 緊急時の連絡手順の確認

よくある質問(FAQ)

Q1. クレジットカードは亡くなると自動で止まりますか?

いいえ。名義人の死亡後も、自動的に停止されるわけではありません。カード会社へ死亡の連絡を行わない限り、年会費やサブスク料金が継続して請求されることがあります。解約の連絡は、家族または相続人が行う必要があります。

Q2. 残債(リボ払いや分割払い)はどうなりますか?

死亡時点で残っているクレジット債務は、相続財産の一部として扱われます。相続人が支払うか、相続放棄の手続きを行うかを選択することになります。事前に残債をなくしておくと、家族の負担を大幅に減らせます。

Q3. 家族カードはどうすればよいですか?

家族カードは本会員カードの解約と同時に失効します。家族カード利用者が引き続きカードを使いたい場合は、新規で自分名義のカードを発行する必要があります。ETCカードも同様に、本カード解約と同時に停止されます。

Q4. 解約した証明書は必要ですか?

はい。解約完了後に届く「解約完了通知書」や「確認メール」は、トラブル防止のために保管しておくことをおすすめします。後日、年会費の誤請求などが発生した場合に、証明書があるとスムーズに対応できます。

まとめ:今日からできる実践アクション

「終活 クレジットカード」の整理は、家族の負担軽減や不正利用防止につながる大切なステップです。所有カードの見直しから、解約、家族との情報共有までを体系的に進めることで、安心してこれからの人生を過ごせます。

今日から始められる3つのアクション:

- 所有カードのリスト化(30分程度で完了)

- 過去6ヶ月未使用カードの特定

- 家族との情報共有方法の検討

まずは手元のカードを見直すところから、終活を始めてみませんか?小さな一歩が、家族の安心と自分自身の心の平穏につながります。

okusokuでは、終活や相続、デジタル遺品整理に関する情報を、正確でわかりやすくまとめています。読者の方が「迷わず次のステップに進める」「家族と安心して話し合える」ように、実用的で保存して役立つコンテンツづくりを心がけています。